Juros civilizados só em 2019

PUBLICAÇÃO

terça-feira, 19 de dezembro de 2017

Magaléa Mazziotti<br>Reportagem Local

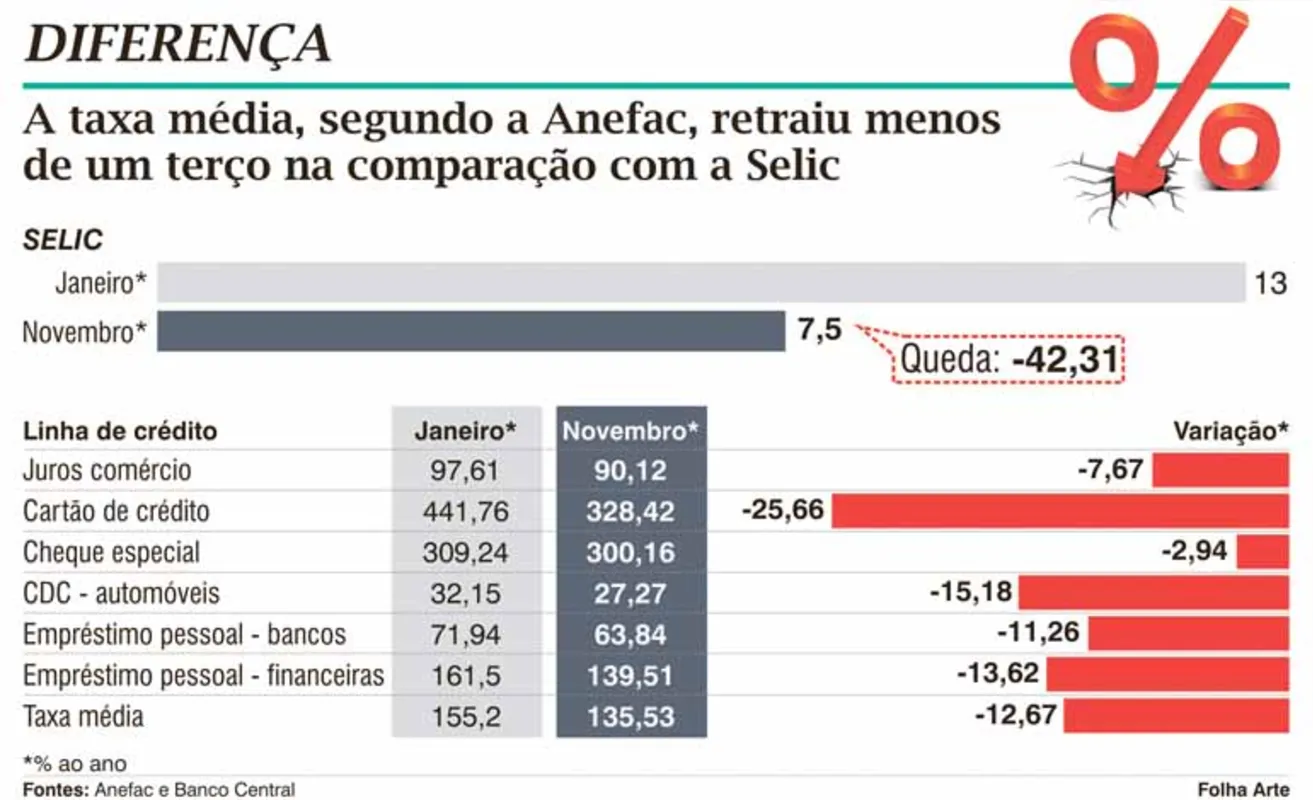

O ano de 2017 termina com a menor taxa básica de juros (Selic) da história do País: 7%. Foram 13 cortes consecutivos promovidos pelo Copom (Comitê de Política Monetária). De janeiro a novembro, a Selic caiu 42%. Mas o consumidor não sentiu essa diferença toda. Isso porque a taxa que ele pagou em novembro para comprar uma geladeira era apenas 7% menor que a do no início do ano. Ou seja, o juro cobrado no comércio caiu praticamente seis vezes menos que o definido pelo Banco Central.

Conforme se vê no quadro, a média das taxas acompanhadas pela Anefac (Associação Nacional dos Executivos de Finanças, Administração e Contabilidade) baixou apenas 12,6% de janeiro a novembro.

O diretor executivo de Estudos e Pesquisas Econômicas da Anefac, Miguel José Ribeiro de Oliveira, diz que a razão principal de o mercado não acompanhar a redução na mesma proporção que a taxa básica está no risco que a política ainda oferece para a economia brasileira. "Por mais que os indicadores econômicos deste ano tenham melhorado, a política afeta o mercado financeiro, que cobra o preço da incerteza sobre situações pendentes como as reformas e as eleições", alega.

O economista e conselheiro do Corecon-PR (Conselho Regional de Economia do Paraná) Carlos Magno Bittencourt também atribui ao risco político a principal razão para a morosidade do mercado em refletir a redução dos juros. "Há de se notar que, quando é para subir os juros, o consumidor sente a alta imediatamente. Mas o contrário não é verdadeiro. Até 2019, mesmo que se mantenha a tendência de queda, a redução dos juros, tanto para pessoa física quanto para jurídica, ficará bem aquém por conta da absoluta falta de credibilidade no governo e no parlamento atual", afirma.

Há outros fatores a dificultar a queda dos juros para o consumidor: as taxas de inadimplência, a margem de lucro dos bancos e a carga de impostos sobre as operações financeiras. Oliveira explica que a taxa de juros cobrada pela instituição financeira é formada pelo custo de captação do banco (Selic); a cunha fiscal (imposto da intermediação financeira mais os compulsórios que os bancos deixam no BC sem poderem emprestar); as despesas administrativas (funcionários, agências); o risco (inadimplência que está prevista no cálculo desse juro) e a margem líquida do banco. "Desses cinco grupo de despesas embutidas, o custo de inadimplência representa 39,95% do juro cobrado e o lucro (spread), 34,02%. Em terceiro lugar, vem a cunha fiscal com 25,29%", conta.

O diretor defende que a redução do compulsório pelo Banco Central e a do lucro dos bancos levaria a um juro civilizado no País

Não por acaso, o consumidor que tem dívidas de médio e longo prazos, como financiamentos de carro ou casa, é o que tem mais chances de negociar taxas menores ou buscar a reparação nos contratos, que foram firmados sobre juros maiores. "O cenário econômico atual propicia fazer a portabilidade", orienta Oliveira.